Informācijas un komunikāciju tehnoloģiju (IKT) attīstība un IKT infrastruktūra ir nozīmīgi ekonomiskās izaugsmes veicinātāji visā pasaulē.1

7.1. Informācijas tehnoloģiju risinājumu un aplikāciju izstrāde pasaulē un Latvijā

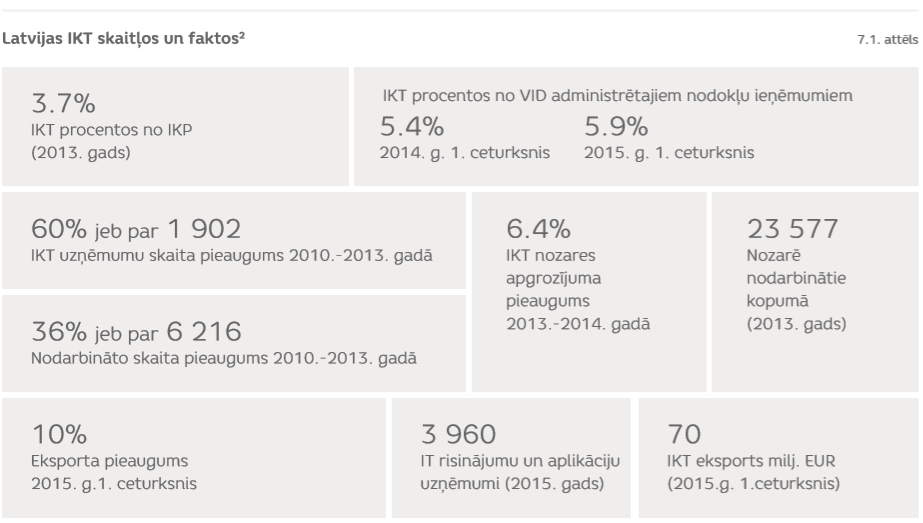

Igaunija ir IT nozares līderis Baltijas valstīs. IT ir Igaunijas prioritārais eksporta virziens, ko apliecina starptautiskie IKT reitingi, Igaunijas universitāšu sadarbība ar Silīcija ielejas centriem, spēja piesaistīt venture capital finansējumu 10–20 milj. EUR apmērā projektam (Latvijas start–up uzņēmumi spēj piesaistīt 1–2 milj. EUR projektam). 2013. gadā Igaunijā IKT sastādīja 6,8% no IKP, kamēr Latvijā tikai 3,7%. Igaunijas augstākās valsts amatpersonas ir labi informētas par IKT nozarē notiekošo un uzsver Igaunijas IT pieredzi ārvalstu vizītēs; tas ļāvis Igaunijas IT nozarei iegūt atpazīstamību pasaules līmenī.

Latvijas IKT tirgus ir ierobežots, lielākie pasūtītāji ir valsts un pašvaldības, kurām nepieciešami specifiski risinājumi, kas nav replicējami vismaz Latvijas ietvaros. 90% no aplikāciju biznesa ir programmēšanas pakalpojumi starptautiskajiem uzņēmumiem. Trūkst IT speciālistu, kas spētu radīt jaunus produktus.

Tomēr Latvijā ir arī sekmīgi start-up projekti, piemēram, gudrā adrešu grāmata Cobook5; infografikas (infogr.am); e-komercijas platforma digitālajiem izdevējiem (Fastr Books); spēļu platformas tiešsaistes spēlēm (Amber Games).6

7.2. IT risinājumu un aplikāciju izstrādes nozares izaicinājumi

Latvijas IKT nozares lielākie izaicinājumi ir darbaspēka nepietiekamība un kvalifikācija, finanšu līdzekļi investīcijām pētniecībā un attīstībā (R&D) un atpazīstamības veicināšana eksporta tirgos.

Pieprasījums pēc IT speciālistiem 2020. gadā pārsniegs piedāvājumu par 26%; kopumā Baltijas jūras reģionā trūks ap 100 000 programmētāju.8 Pašreizējās izglītības programmas nenodrošina pienācīgu kvalitāti un elastību. Grūtības sagādā ne tikai IT speciālistu atrašana, bet arī augsti kvalificētu atbalstošo funkciju speciālistu trūkums.9 Potenciālajam darbaspēkam ir teorētiskas zināšanas, bet maz starpdisciplīnu zināšanu, maz prasmju, kas nav tiešā veidā saistītas ar apgūto profesiju. Šādi absolventi der kodēšanai, nevis inovatīvu risinājumu radīšanai.

Azerbaidžāna un Kazahstāna cenšas dažādot ekonomiku un veicināt inovācijas – naftas resursu finansējums ļāvis izveidot tehnoloģiju centrus, piesaistot globālos IKT nozares uzņēmumus un augsti kvalificētus ārvalstu speciālistus.

Lai Latvijas IKT nozare turpinātu attīstīties, ir jānodrošina cilvēkresursu pietiekamība un kvalifikācija. Jāpiesaista ārvalstu studenti ar motivāciju pēc studiju beigšanas palikt Latvijā un iekļauties Latvijas IKT darba tirgū.

Maksimāli efektīvi izmantojot pieejamo starptautisko finansējumu izglītības pilnveidei, varētu izveidot IKT Izcilības skolu kā nākamo līmeni pēc bakalaura grāda iegūšanas. IKT Izcilības skola nodrošinātu studiju kursus modernajās IKT disciplīnās, sasaistot tās ar biznesa vadības disciplīnām, piesaistot ārvalstu pasniedzējus. Gada izmaksas šādai pasaules līmeņa izglītības programmai būtu 1,5 – 2 milj. EUR atkarībā no kursu un pasniedzēju skaita (5-7 augsti kvalificēti IKT nozares profesori no ASV un Latvijas augstskolu un uzņēmumu mācībspēki). Projekta ilgtspējīgai attīstībai nepieciešama sadarbība ar IKT nozares uzņēmumiem, nodrošinot tiem R&D platformu un piedāvājot ārpakalpojumu – esošo IKT uzņēmumu darbinieku apmācību tajās ar Ikt saistītajās prasmēs, kuru apgūšanai uzņēmumi šobrīd paši organizē savu darbinieku apmācības.

Cilvēkresursu bāzes radīšana ir priekšnoteikums pasaules lielo IKT uzņēmumu centru ienākšanai Latvijā, kas dotu papildus stimulu ekonomikas izaugsmei.

Akciju piešķiršana (opcijas, angļu val. – options) ir plaši izmantots atlīdzības mehānisms jauniem, perspektīviem start-up uzņēmumiem ar ierobežotu kapitālu. Šajā gadījumā būtiski ir nodrošināt labvēlīgu nodokļu politiku opciju piešķiršanai un izmantošanai, kā arī izveidot vienkāršu un saprotamu juridisko mehānismu sabiedrībām akciju izlaišanai un turēšanai opciju izmantošanas gadījumā.

7.3. IT infrastruktūras raksturojums un attīstība pasaulē un Latvijā

Paralēli tradicionālajiem infrastruktūras elementiem, t.i., dzelzceļiem, autoceļiem, ostām un lidostām, kā arī enerģijas nodrošinājumam, 21. gadsimtā izšķiroša loma ir visaptverošiem telekomunikāciju tīkliem, kas nodrošina ātru datu un informācijas plūsmu, tādējādi palielinot ekonomikas efektivitāti kopumā. Telekomunikāciju infrastruktūra ietver fiksētos un mobilos tīklus un atbilstošos tīklu elementus.

Fiksēto telekomunikāciju tīklu nozarē Eiropā līdz 1998. gadam katrā valstī pārsvarā bija viens operators, kam piederēja tīkls. Kopš 1998. gada pēc tirgus liberalizācijas daudzās Eiropas valstīs strauji pieauga fiksēto pakalpojumu sniedzēju skaits, kas kopā ar esošajiem fiksēto tīklu operatoriem ieguldīja investīcijas tīkla modernizācijā.10 Lai veicinātu fiksēto tīklu infrastruktūras attīstību Eiropā, Nīderlandes, Portugāles, Spānijas, Šveices un vairāku citu valstu operatori veic kopīgas investīcijas optisko tīklu attīstībā, kā arī kopīgi tos izmanto. Mobilo operatoru skaits katrā ES valstī atšķiras, tomēr vidēji tie ir 3-4 mobilo tīklu operatori.

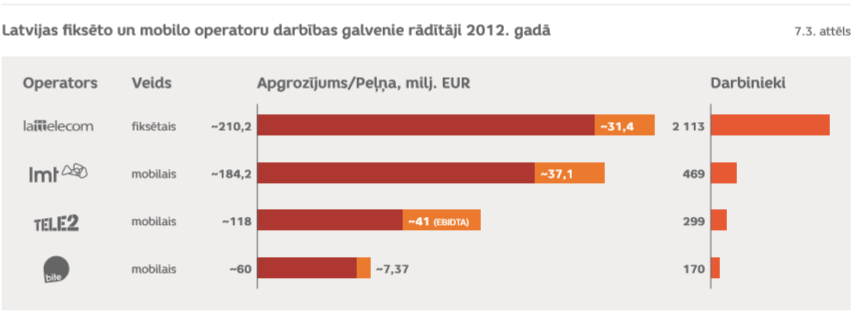

Telekomunikāciju nozarē Latvijā 2013. gadā apgrozījums bija 550 milj. EUR, bet ieņēmumi no balss telekomunikācijas sastādīja 196 milj. EUR. Fiksēto telekomunikāciju līderis ir Lattelecom, kas aizņem 80% kopējā tirgus. Lattelecom ir arī optiskās šķiedras kabeļa galvenais nodrošinātājs, piedāvājot ātrgaitas internetu līdz pat 500 Mb/s. 2010. gadā pilnībā tika pabeigta pāreja no analogās uz ciparu televīziju, tādējādi atbrīvojot 800 MHz frekvenču joslas spektru mobilajiem pakalpojumiem.

Mobilo telekomunikāciju jomā darbojas trīs mobilie operatori – LMT, Tele2 un Bite Latvija, kur LMT un Tele2 katrs aizņem aptuveni 37% no kopējā tirgus abonentu skaita ziņā. 2013. gada beigās Latvijā bija 2,558 milj. mobilo abonentu.

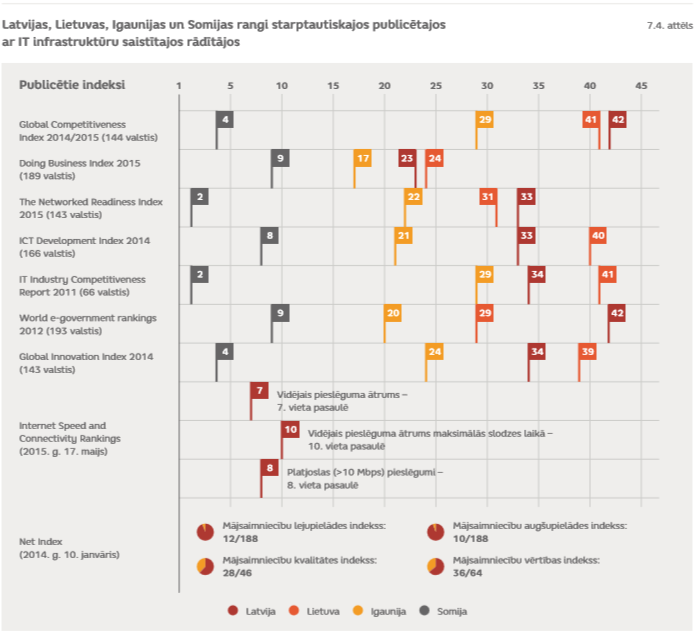

Līdzšinējās investīcijas telekomunikāciju infrastruktūras attīstībā ir nodrošinājušas tās konkurētspēju pasaules līmenī. Saskaņā ar Pasaules ekonomikas foruma datiem 2014.-2015. gadā Latvija 144 valstu vidū ieņem 35. vietu mobilās telefonijas abonentu uz 100 cilvēkiem skaita ziņā, 28. vietu fiksētā platjoslas interneta abonentu uz 100 cilvēkiem skaita ziņā, 28. vietu individuālo interneta lietotāju skaita ziņā, 38. vietu starptautiskā interneta datu pārraides ātruma (kb/s uz lietotāju) ziņā. Tomēr esošā telekomunikāciju infrastruktūra nebūs ilgtspējīga, ja tajā netiks ieguldītas papildu investīcijas, kas nodrošinātu pētniecību un attīstību jaunu produktu un pakalpojumu izstrādei un to virzīšanai tirgū. Attiecīgajām valsts iestādēm stingrāk jāvēršas pret tiem mazajiem telekomunikāciju uzņēmumiem, kas izveidojuši savu infrastruktūru (pārsvarā vadu un kabeļu tīklu) bez saskaņošanas ar atbildīgajām institūcijām, tādējādi veidojot ēnu ekonomiku.11

7.4. Galvenie telekomunikāciju nozares izaicinājumi Eiropā un Latvijā

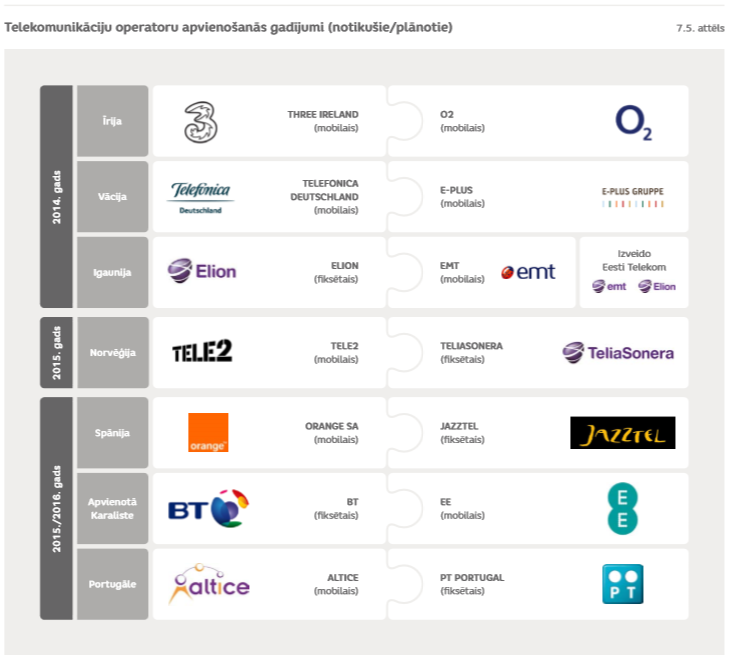

Lai saglabātu pozīcijas tirgū, piedāvājot gan minētos jaunos pakalpojumus, gan komplektus, kuros ietilpst TV, platjoslas internets, fiksētie un mobilie balss pakalpojumi, pasaulē un Eiropā notiek telekomunikāciju operatoru konverģence.12 Pēdējo gadu laikā var minēt vairākus mobilo-mobilo un fiksētomobilo operatoru apvienošanās gadījumus Eiropā (7.5. attēls).

Eiropas Komisija minētos apvienošanās procesus ir akceptējusi, atsevišķos gadījumos izvirzot papildu nosacījumus. Piemēram, 780 milj. EUR vērtajā 3Ireland un O2 apvienošanās gadījumā EK izvirzīja nosacījumu – apvienotajam operatoram ir pienākums palīdzēt izveidot divus jaunus mobilos operatorus Īrijā.13 Savukārt Telefonica Deutschland un E-Plus 8,6 mljrd. EUR vērtajā apvienošanās gadījumā EK norādīja, ka Telefonica ir jāvienojas par 20% apvienotā tīkla kapacitātes pārdošanu virtuālajam mobilā tīkla operatoram Drillisch.14

Zināmu izaicinājumu telekomunikāciju jomā rada arī Eiropas Parlamenta, Padomes un Komisijas vienošanās par mobilo sakaru viesabonēšanas maksas atcelšanu ES no 2017. gada jūnija. Vienošanās īstenošanas rezultātā varētu samazināties mobilo operatoru peļņa, turklāt lietotāji varētu negodīgi izmantot regulas sniegtās priekšrocības, piemēram, izmantojot mobilo sakaru pakalpojumus valstī, kur tie ir lētāki, pašiem turpinot uzturēties savā mītnes zemē. Tomēr vienošanās paredz šādu gadījumu iespējamību, un mobilo pakalpojumu sniedzēji “ilgstošiem viesabonētājiem” ir tiesīgi piemērot nelielu papildu maksu.15

Minētie izaicinājumi un tendences telekomunikāciju jomā pasaulē un Eiropā visnotaļ attiecas arī uz Latvijas fiksētajiem un mobilajiem operatoriem. Lielapjoma datu pārraidei, kas skar arī vertikālās nozares, piemēram, medicīnu, finanses, M2M un OTT, ir nepieciešami lielātruma platjoslas tīkli un mobilo sakaru tīkli. Eiropas Vienotā digitālā tirgus koncepcijas īstenošanai tiešsaistes darījumu veikšanai starp valstīm nepieciešami tīkli, kas spēj nodrošināt lielu datu pārraides apjomu un ātrumu.

Viena no telekomunikāciju nozares aktualitātēm Latvijā, kas ilgāku laiku tiek apspriesta plašsaziņas līdzekļos, ir fiksēto pakalpojumu sniedzēja Lattelecom turpmākā attīstība.

Lattelecom varētu apsvērt iespēju iegādāties kādu no mobilo sakaru operatoriem. Lai īstenotu šādu konverģenci, Lattelecom nav nepieciešams saņemt akceptu no Eiropas Komisijas, jo EK pārbauda to uzņēmumu konverģenci, kuru gada apgrozījums pārsniedz 250 milj. EUR. Uzņēmumiem būtu nepieciešams saņemt akceptu no Latvijas Konkurences padomes, kas šādu apstiprinājumu varētu sniegt, ja uzņēmumi darbojas dažādos tirgos.

Rekomendācijas

1. rekomendācija – intereses veicināšana un izglītība

Lai nodrošinātu pietiekošu un kvalificētu darbaspēku, atraktīvā veidā jāveicina interese par IKT jau no sākumskolas. Jāizmanto starptautiskais finansējums izglītības pilnveidei, izveidojot IKT Izcilības skolu, kurā varētu apgūt studiju kursus modernajās IKT disciplīnās.

2. rekomendācija – ERAF finansējuma apgūšana

Jāveicina finansējuma apgūšana IKT nozarē, izmantojot ERAF pieejamo finansējumu Horizont 2020 projektu sagatavošanai.

3. rekomendācija – juridiskie mehanismi opciju piešķiršanai

Ieviest Komerclikumā nepieciešamos juridiskos mehānismus, lai SIA un AS varētu izlaist un turēt daļas/akcijas opciju īstenošanas vajadzībām, un atvieglot nodokļu slogu opciju piešķiršanai start-up uzņēmumu darbiniekiem, samazinot akciju pirkuma tiesību turēšanas periodu, kas šobrīd ir 36 mēneši, uz 12 vai 18 mēnešiem.

4. rekomendācija – ēnu ekonomikas novēršanas pasākumi

Latvijā ir daudz mazo un vidējo telekomunikāciju uzņēmumu, kas izveidojuši tīklus, nesaskaņojot to ar atbilstošām institūcijām. Lai novērstu ēnu ekonomiku telekomunikāciju nozarē, Ekonomisko noziegumu apkarošanas pārvaldei jāidentificē un jāpārbauda visi telekomunikāciju uzņēmumi, to izveidotā infrastruktūra (galvenokārt, virszemes vadi un kabeļi), turklāt šī kontrole jāīsteno sadarbībā ar vadošajiem telekomunikāciju uzņēmumiem, kuriem būtu jāveic pārvaldes darbinieku apmācība un konsultēšana.

5. rekomendācija – telekomunikācijas konverģences ietekmes analīze

Latvijā ilgāku laiku notiek diskusijas par iespējamo telekomunikāciju operatoru konverģenci. Valstij ir jānoformulē pozīcija šajā jautājumā. Tomēr visu “par” un “pret” analīze ir samērā sarežģīta, īpaši attiecībā uz iespējamās konverģences ietekmi uz konkurenci un patērētāju cenām. Ir nepieciešama papildus izpēte.

1 World Economic Forum, INSEAD. 2013. The Global Information Technology Report 2013. Ženēva: World Economic Forum. Pieejams: http://www3.weforum.org/docs/WEF_GITR_Report_2013.pdf

2 Centrālā statistikas pārvalde (CSP). 2013. IKT sektora statistika. CSP. Pieejams: http://data.csb.gov.lv/pxweb/ en/zin/zin__datoriz__ikt_sektors/?tablelist=true&rxid=cdcb978c-22b0-416a-aacc-aa650d3e2ce0

3 Fokusa grupa. 2015. Rīga. (Fokusa grupā ietilpts šādas IKT asociācijas un uzņēmumi: Latvijas informācijas un komunikāciju tehnoloģiju asociācija (LIKTA), IT Klasteris, Accenture Latvia Branch, DPA, Exigen Services Latvia, Lattelecom, Latvijas Valsts radio un televīzijas centrs (LVRTC), TechHub Riga un Tilde)

4 Estonian Association of Information Technology and Telecommunication (EAITT). 2013. Statistics Estonia. EAITT. Pieejams: http://www.itl.ee/eng

5 http://www.fold.lv/en/2014/02/springboard-for-technology/

6 LIAA. 2013. Information and Communication Technology Industry in Latvia. LIAA. 5.lpp.

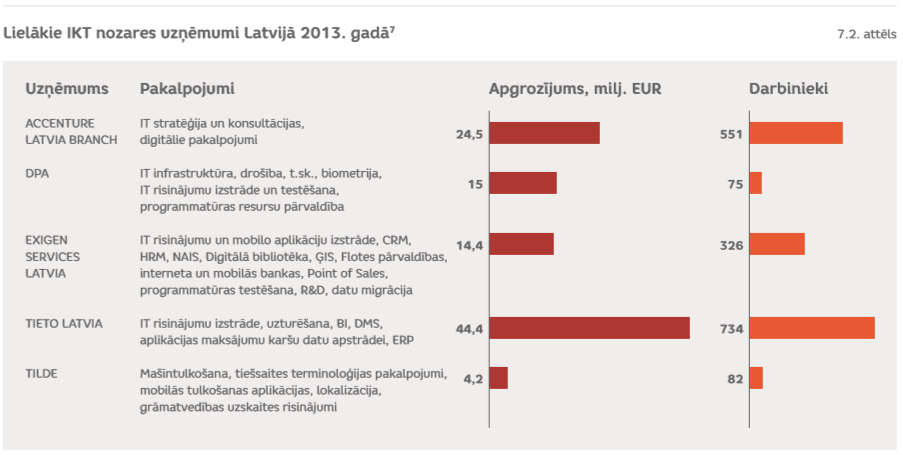

7 LIAA. 2013. Information and Communication Technology Industry in Latvia. LIAA. 12.-37.lpp.

8 Ekonomikas ministrija (EM). 2014. Informatīvais ziņojums par darba tirgus vidēja un ilgtermiņa prognozēm. EM. Pieejams: https://www.em.gov.lv/files/tautsaimniecibas_attistiba/EMZino_150814.pdf

9 Fokusa grupa. 2015. Rīga

10 Grijpink F. et al. 2012. A New Deal: Driving investment in Europe’s telecoms infrastructure. McKinsey & Company, 33.lp.

11 Fokusa grupa. 2015. Rīga

12 Standard and Poor’s Rating Services. 2015. European Telecoms Operators Jockey for Position As M&A Surges Forward. 3.lpp.

13 Weckler A. 2015. 3 Ireland finally completes acquisition of O2 for €780m. Pieejams: http://www.independent. ie/business/3-ireland-finally-completes-acquisition-of-o2-for-780m-30433999.html

14 Filtz M. 2014. Telefonica Deutschland closes €8.6 bn acquisition of E-Plus. Pieejams: http://www.zdnet.com/ article/telefonica-deutschland-closes-eur8-6bn-acquisition-of-e-plus/

15 European Commission. 2015. Roaming charges and open internet. Pieejams: http://europa.eu/rapid/ press-release_MEMO-15-5275_en.htm